Vous réalisez des opérations dans DROM/COM (anciennement DOM/TOM) ou la Corse ? Alors vous êtes susceptible de réaliser une opération taxable aux taux locaux. Une mise au point sur les taux et champs d’application de ces nouvelles appellations s’impose.

Depuis 2003, la terminologie DOM/TOM n’a plus de valeur juridique, les départements d’outre-mer (DOM) et territoires d’outre-mer (TOM) ont été remplacés par les Départements Régions d’Outre-Mer (DROM) et les Collectivités d’Outre-Mer (COM). La nouvelle Calédonie est une collectivité territoriale sui generis (de son propre genre). Quant à la Corse, elle est désormais qualifiée de collectivité territoriale.

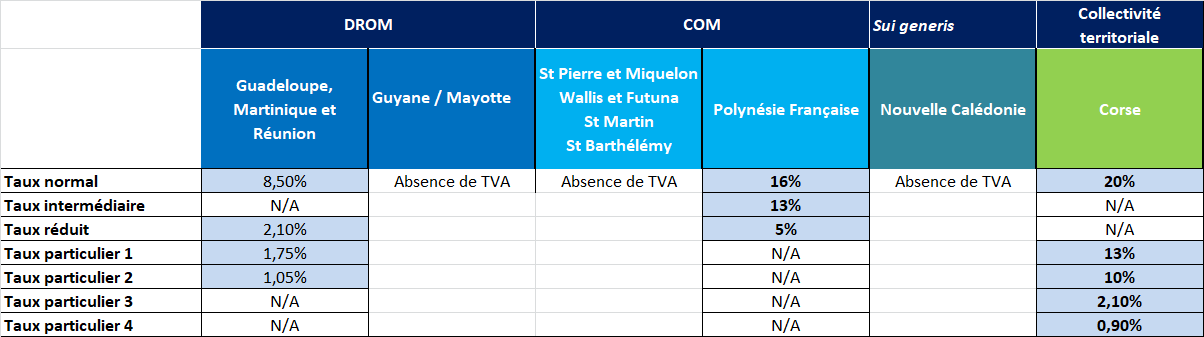

Taux de TVA applicables aux DROM/COM et Collectivités territoriales

Taux de TVA applicables aux Départements Régions d’Outre-Mer (DROM)

Pour la Guadeloupe, la Martinique et la Réunion (anciennement DOM), désormais Départements Régions d’Outre-Mer (DROM), les taux de TVA sont les suivants :

- Taux normal de 8,5% : l’article 296 du Code Général des impôts (CGI) dispose que le taux de 8,5% s’applique à toutes les opérations qui n’entrent pas dans le champ du taux de 2,1%, 1,75% ou 1,05%.

- Taux réduit de 2,1% : selon l’article 296 du CGI, le taux de 2,1% s’applique aux opérations visées aux articles 278-0 bis à 279-0 bis A et à l’article 298 octies.

- Taux de 1,75% : selon l’article 281 sexies du CGI, le taux de 1,75% s’applique aux ventes d’animaux vivants de boucherie et de charcuterie faites à des personnes non assujetties à cette taxe.

- Taux 1,05% : concerne les opérations visées à l’article 281 quater du CGI (comme par exemple les recettes réalisées aux entrées des premières représentations théâtrales d’œuvres dramatiques, lyriques, musicales ou chorégraphiques répondant à certains critères).

Selon l’article 298 septies du CGI, ce taux s’applique également aux opérations portant sur les publications qui remplissent les conditions prévues par les articles 72 ou 73 de l’annexe III au CGI, ainsi qu’aux services de presse en ligne qui remplissent les conditions prévues par l’article 1 du décret n° 2009-1340 du 29 octobre 2009 pris pour l’application de l’article 1er de la loi n° 86-897 du 1er août 1986.

Taux de TVA applicables aux Collectivités d’Outre-mer (COM)

Pour la Polynésie française (anciennement TOM), désormais Collectivités d’Outre-Mer (COM), les taux de TVA sont les suivants :

- Taux normal de 16% : selon l’article 342-1 du Code des impôts de Polynésie-française, ce taux s’applique à toutes les opérations d’importation, de vente, de livraison, de commission, de courtage ou de façon portant sur les produits non expressément exonérés et ne relevant pas du taux réduit.

- Taux intermédiaire de 13% : selon l’article LP.342-2 du code des impôts, ce taux s’applique à toutes les prestations de services non expressément exonérées et ne relevant pas du taux réduit.

- Taux réduit de 5% : il s’applique à toutes les opérations listées à l’article LP.342-3 du code des impôts de Polynésie-française (comme par exemple l’eau, certaines boissons sans alcool, certains médicaments, etc.)

Taux de TVA applicables en Corse

- Taux normal de 20 % : ce taux s’applique aux opérations qui ne sont pas visées par un taux particulier (les taux particuliers applicables en Corse sont évoqués à l’article 297 du CGI).

- Taux particulier de 13% : Ce taux s’applique aux ventes de produits pétroliers énumérés au tableau B de l’article 265 du code des douanes et livrés en Corse.

- Taux particulier de 10% :

- Travaux immobiliers et opérations visées au I de l’article 257.

- Ventes de matériels agricoles livrés en Corse et dont la liste est fixée par arrêté du Ministre de l’économie et des finances.

- Fournitures de logement en meublé ou en garni autres que celles visées article 279.

- Ventes à consommer sur place autres que celles visées au a bis de l’article 279.

- Ventes d’électricité effectuées en basse tension.

- Opérations mentionnées à l’article 279-0 bis A.

- Taux particulier de 2,10% : Ce taux s’applique aux opérations suivantes :

- Opérations visées au 1° et 3° du A de l’article 278-0 bis et à l’article 278 bis portant sur des produits livrés en Corse.

- Prestations de services visées aux B, C, et E à H de l’article 278-0 bis et aux a à b nonies de l’article 279 .

- Taux particulier de 0,90% : Ce taux s’applique aux opérations visées aux articles 281 quater et 281 sexies développées supra.

Comme vous pouvez le constater, lorsque vous réalisez certaines opérations dans les DROM/COM, les taux applicables ne sont pas nécessairement les mêmes que ceux régis par les règles générales du territoire métropolitain.

Demandez une assistance réglementaire

Vous devez sécuriser vos prises de décision, conforter votre opinion dans l'appréciation d'une situation, ou mettre vos process en conformité avec les dernières exigences réglementaires en matière de TVA ou de douane?

Notre Service Réglementaire intervient de manière pratique et réactive pour répondre à vos besoins. Nous répondons précisément à des points spécifiques, ou assurons une revue complète de vos opérations pour accompagner leur mise en conformité par vos services.

N'hésitez pas à nous contacter gratuitement pour exposer votre problématique.