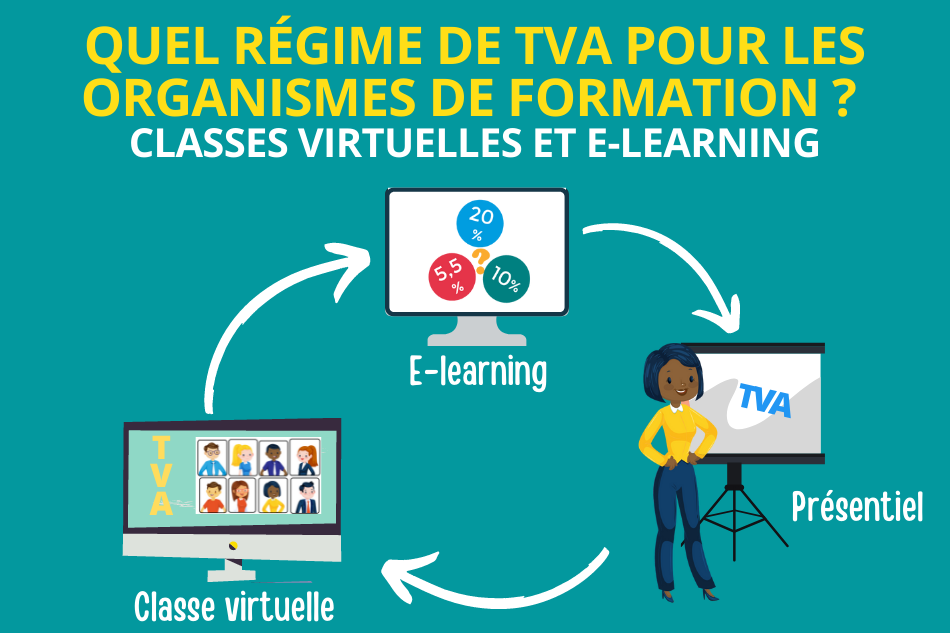

Les régimes de TVA applicables diffèrent selon le type de formation proposée (présentiel, distanciel), les publics concernés (B2B ou B2C), le lieu et la durée de la formation. Une nouvelle directive européenne est venue en avril 2022 préciser le régime de TVA applicable aux classes virtuelles. Inter, Intra, e-learning, classes virtuelles: on fait le point!

TVA & enseignement présentiel : la formation inter-entreprises

La formation inter-entreprises est une formation dispensée à des collaborateurs provenant d’entreprises différentes. La formation inter-entreprises se déroule dans les locaux de l’organisme de formation ou dans une salle louée par l’organisme pour la formation.

Lorsque les formations durent moins de 7 jours consécutifs

Les formations de moins de 7 jours ouvertes à des collaborateurs d’entreprises différentes sont assimilées à des droits d’accès à des manifestations culturelles, artistiques, sportives, scientifiques, éducatifs ou de divertissement. En vertu de l’article 259A ces droits d’accès sont taxables au lieu d’accès à la manifestation.

En B2B et B2C, l’organisme de formation :

- doit facturer de la TVA française lorsqu’il anime la formation en France à tous les clients, la déclarer et la reverser par le biais de la déclaration de TVA française.

- doit facturer la TVA de l’état membre de l’Union-Européenne dans lequel la formation est animée, la déclarer et la reverser soit par le biais d’une immatriculation et d’une déclaration de TVA locale en B2B, soit par le biais du guichet unique depuis son pays d’établissement/résidence (France) en B2C

- doit analyser la réglementation locale pour déterminer si une TVA est à collecter lorsque l’organisme organise une formation dans un pays tiers à l’Union européenne.

Lorsque les formations durent plus de 7 jours consécutifs

L’animation de formation suit le régime des prestations immatérielles et la TVA est due dans le pays de d’établissement/résidence du client. Lorsqu’un organisme de formation facture une entreprise française, il lui facture de la TVA française, en revanche lorsque l’organisme facture une entreprise établie dans un autre pays que la France cette dernière est redevable de la TVA par autoliquidation dans son pays.

TVA & enseignement présentiel : la formation intra-entreprise

La formation intra-entreprise est une formation dispensée à des collaborateurs d’une seule et même entreprise. La formation intra-entreprise se déroule dans les locaux de l’entreprise cliente ou dans une salle louée par l’entreprise ou l’organisme de formation pour la formation.

L’animation de la formation suit le régime des prestations immatérielles et la TVA est due dans le pays d’établissement/résidence du client. Lorsqu’un organisme de formation facture une entreprise française, il lui facture de la TVA française. En revanche, lorsque l’organisme facture une entreprise établie dans un autre pays que la France, cette dernière est redevable de la TVA par autoliquidation dans son pays.

Certains organismes de formation choisissent de bénéficier du régime dérogatoire d’exonération de TVA pour les prestations de formation. Ce régime, qui permet de facturer sans TVA n’est pas sans conséquence.

Rappel : si l’organisme de formation remplit les conditions pour bénéficier de l’exonération prévue à l’article 261-4-4° du CGI (formation professionnelle continue reconnue), il peut demander une attestation d’exonération de TVA via le formulaire 3511-SD auprès de la DREETS de sa région. Cette exonération reste conditionnée au respect des obligations déclaratives et pédagogiques en vigueur.

TVA & enseignement : la formation en classe virtuelle

Cette section a été mise à jour suite au Projet de Loi de Finances 2024.

Modalité de formation très en vogue depuis la crise sanitaire COVID19 et la mise en place des mesures de distanciation, la classe virtuelle est une formation dispensée en temps réel par un formateur par l’intermédiaire d’une plateforme de visio-conférence (Zoom, Skype, Teams, Whereby) à des entreprises et des particuliers.

Jusqu’ici, un flou juridique, persistait: les classes virtuelles suivent-elles le régime de TVA des prestations immatérielles taxables au lieu d’établissement/résidence du client? Ou bien le régime de TVA des droits d’accès à des manifestations culturelles, artistiques, sportives scientifiques, éducatives ou de divertissement, taxables au lieu de la manifestation ? Dans ce cas, quel est le lieu d’exécution de la manifestation ? Au lieu où le prestataire anime la formation ou au lieu à partir duquel les stagiaires suivent la formation ?

La directive (UE) 2022/542 du Conseil publiée le 5 avril 2022, modifiant la directive 2006/112/CE, apporte ici une réponse. Elle précise que le régime de TVA applicable au droit d’accès à des manifestations ne s’applique pas si la participation à une manifestation est virtuelle. La prestation de formation en classe virtuelle suit donc le régime des prestations immatérielles taxables dans le pays d’établissement du client (en B2B) et dans le pays d’établissement du prestataire (en B2C).

Les Etats membres de l’Union européenne ont dû intégrer cette modification avant le 31 décembre 2024.

La France a d’ores et déjà transposé cette directive via l’article 83 de la loi de finances pour 2024, modifiant les articles 259-0 A, 259 A et 259 D du CGI. Ainsi, depuis le 1er janvier 2025, les formations dispensées en classe virtuelle suivent officiellement le régime des prestations immatérielles, sans distinction liée à la nature du format ou à la localisation numérique des stagiaires.

Cette règle est en vigueur en France depuis le 1er janvier 2025, suite à la transposition de la directive par l’article 83 de la loi de finances pour 2024, modifiant les articles 259-0 A, 259 A et 259 D du CGI.

La TVA est désormais due dans le pays du client (B2B) ou du prestataire (B2C).