Règles d’exigibilité en matière de TVA sur les livraisons des biens et la prestation de services

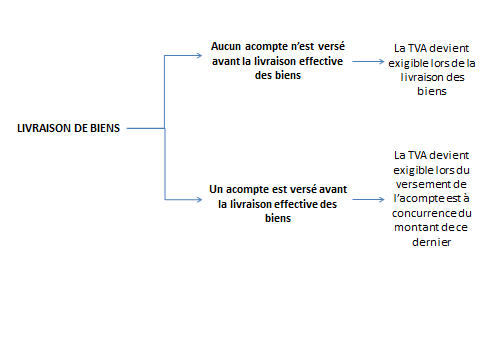

La directive 2006/112/CE du Conseil du 28 novembre 2006 prévoit, par principe, que la TVA est exigible au moment où la livraison des biens ou la prestation de services est effectuée (article 63).

En revanche, lorsqu’il y a versement d’un acompte avant que la livraison de biens ait lieu ou la prestation de services ne soit effectuée, la TVA est exigible au moment de l’encaissement, à concurrence du montant encaissé (article 65).

Jusqu’ici, la France ne s’inscrivait pas en conformité avec le droit européen puisque la TVA sur les livraisons de biens était exigible chez le fournisseur lors de la livraison effective des biens, même lorsqu’un acompte était encaissé.

Depuis le 1er janvier 2023, pour les livraisons de biens, lorsqu’un acompte est versé avant la livraison effective des biens, la TVA devient exigible lors de son encaissement et à hauteur du montant de ce dernier.

Schéma explicatif de l’exigibilité de la TVA pour les livraisons de biens à compter du 1er janvier 2023

Pour les prestations de services, aucun changement: la TVA étant exigible en France lors de l’encaissement des acomptes ou de la facture totale lorsque qu’aucun n’acompte n’est versé.

Entrée en vigueur de la mesure sur les acomptes TVA pour les livraisons de biens

Les nouvelles règles d’exigibilité de la TVA pour les livraisons de biens s’appliquent aux acomptes encaissés à compter du 1er janvier 2023.

Quelles sont les opérations concernées par cette mesure ?

Sont concernées par cette mesure, à la fois les opérations domestiques (achats/ventes domestiques de biens) et intracommunautaires (acquisitions et livraisons intracommunautaires de biens).

Quelles sont les conséquences pour les opérations domestiques ?

Pour les ventes domestiques, lorsqu’il y a versement d’un acompte, la TVA est exigible et à déclarer dès le versement de l’acompte et sur la base du montant de ce dernier.

La TVA appliquée sur cet acompte est directement déductible sur la déclaration de TVA française. Les entreprises n’ont donc plus à attendre la réception de la facture finale pour déduire la TVA.

Quelles sont les conséquences pour les opérations intracommunautaires ?

Pour les acquisitions intracommunautaires, il faut autoliquider la TVA dès le versement de l’acompte et sur la base du montant de ce dernier. Cela créera un décalage avec les enquêtes statistiques car l’enquête statistique à l’introduction est à faire lorsque la livraison effective intervient.

Pour les livraisons intracommunautaires, il faut également les déclarer sur la CA3 dès le versement d’un acompte. En revanche il est nécessaire d’attendre la publication du Bulletin Officiel des Douanes (BOD) pour savoir quel sera le traitement à appliquer en matière d’état récapitulatif TVA et d’enquête statistique expédition.

Besoin de plus d'informations ?

Demandez une formation adaptée à vos besoins

Nos experts se chargeront d'identifier précisément vos besoins et vos attentes et d'établir un plan de formation dédié.

Cette formation vous permettra de vous former aux spécificités du secteur, vous mettre à jour de l'actualité et interagir avec un professionnel du secteur.

Notre Service Formation intervient de manière pratique et réactive pour répondre à vos besoins.

N'hésitez pas à nous contacter gratuitement pour exposer votre problématique.

Demandez une assistance réglementaire

Vous devez sécuriser vos prises de décision, conforter votre opinion dans l'appréciation d'une situation, ou mettre vos process en conformité avec les dernières exigences réglementaires en matière de TVA ou de douane?

Notre Service Réglementaire intervient de manière pratique et réactive pour répondre à vos besoins. Nous répondons précisément à des points spécifiques, ou assurons une revue complète de vos opérations pour accompagner leur mise en conformité par vos services.

N'hésitez pas à nous contacter gratuitement pour exposer votre problématique.