Cross trade et valeur douanière: définitions

Qu’est-ce que le cross trade?

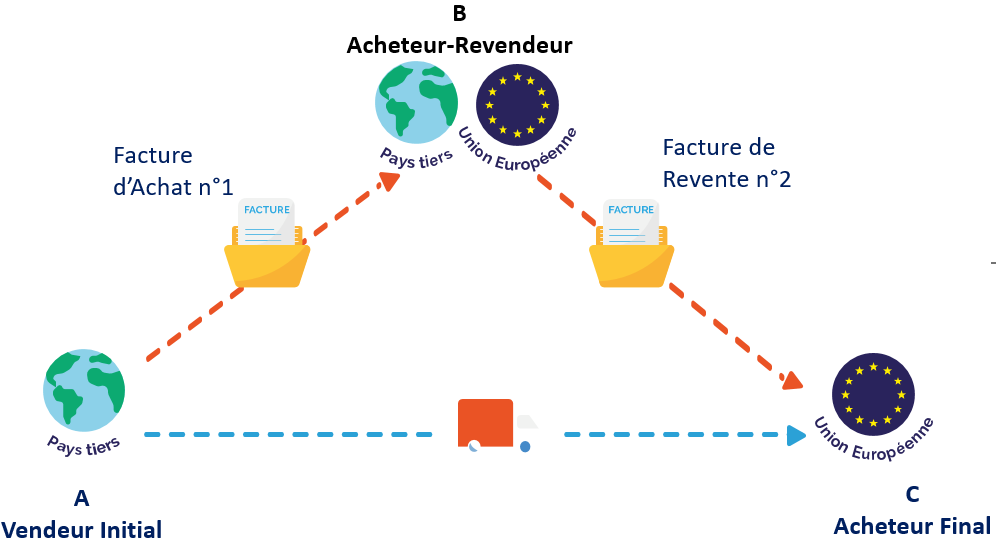

Le cross trade, aussi connu sous le nom de commerce triangulaire ou triangulation, est une opération courante dans le commerce international. Il implique trois parties situées dans différents pays et assujetties à la TVA, deux factures et un seul flux de physique de marchandise appartenant à deux territoires douaniers différents. Vous pouvez retrouver une définition plus détaillée du commerce triangulaire dans notre article sur le cross trade pour faciliter vos formalités douanières.

Le cross trade est souvent utilisé pour des raisons de logistique, ou de réduction des coûts. Cependant, il est complexe sur le plan réglementaire et douanier et doit être géré avec une attention particulière.

Qu’est-ce que la valeur en douane?

La valeur en douane est la valeur qui est retenue, dans les opérations d’import-export, pour calculer les droits et taxes liés à la transaction (droits de douane, TVA, droits anti-dumping…).

Mais alors, sur quelle facture se baser pour déterminer la valeur douanière lors d’opérations triangulaires impliquant plusieurs pays et plusieurs factures ?

La valeur en douane dans les opérations de cross trade (commerce triangulaire)

Lors d’opérations de commerce triangulaire, deux factures sont émises :

- une entre le vendeur initial A et l’intermédiaire B, dite “Facture d’achat”

- une entre l’intermédiaire B et l’acheteur final C, dite “Facture de revente”.

L’acheteur final est importateur sur la déclaration d’importation

Dans le cas où l’acheteur final C est importateur sur la déclaration d’import, le dédouanement se fait naturellement à partir des valeurs de la facture de revente n°2, puisque bien souvent l’acheteur final C n’a pas connaissance du contenu de la facture entre le vendeur initial A et l’intermédiaire B, pour des soucis de confidentialité évidents.

C’est d’ailleurs la règle applicable au sein de l’Union européenne (UE) depuis 2020 : en effet, si le transport est direct entre le vendeur initial A et l’importateur final C, et si la vente entre l’intermédiaire B et l’importateur C a déjà été réalisée au moment du dédouanement import, c’est la valeur de cette dernière facture qui doit être soumise à droits et taxes.

L’intermédiaire est repris comme importateur sur la déclaration d’importation

La question se pose davantage lorsque l’intermédiaire B est repris comme importateur sur la déclaration d’importation. Il aura en effet tendance à dédouaner sur la base de la facture d’achat n°1, et à rédiger sa facture selon les règles fiscales du pays de destination final C (TTC-TVA locale sauf si pays de C applique la reverse charge).

Attention, cela n’est pas la bonne solution!

Si la vente entre l’intermédiaire B et l’acheteur final C a déjà été réalisée

Selon l’interprétation de la Commission Européenne de 2020, le dédouanement doit être réalisé sur la base de la facture n°2 dès lors que la vente entre l’intermédiaire B et l’importateur C a déjà été réalisée (une simple offre validée par l’acheteur final suffit…).

L’article 128§1 du REC évoque la notion de « vente intervenue immédiatement avant que les marchandises aient été introduites sur ce territoire douanier ».

Attention toutefois, cette interprétation pourtant européenne n’est pas encore appliquée de manière harmonisée entre tous les Etats membres!

Et si les marchandises importées n’ont pas été vendues et qu’elles sont placées en entrepôt sous douane, quelle valeur en douane retenir?

Dans le cas où les marchandises importées n’ont pas été vendues et si elles sont placées en entrepôt sous douane (flux en consignation – stock déporté par exemple), la vente à retenir est, en principe, la première vente intervenue en entrepôt sous douane.

Si des coûts supplémentaires ont été supportés pendant le stockage, ceux-ci ne rentrent pas dans le calcul des droits de douane et taxes à l’importation, à condition que l’importateur soit en mesure de fournir les justificatifs correspondants.