Avec la réforme des Quick Fixes entrée en vigueur en 2020, les conditions d’exonération des livraisons intracommunautaires ont été renforcées.

Nous revenons sur ces conditions d’exonération ajoutées avec les Quick Fixes, et vous proposons quelques exemples de jurisprudences intervenues depuis cette réforme.

Quick Fixes : changements appliqués sur les livraisons intracommunautaires exonérées de TVA

Avant l’entrée en vigueur de la réforme des Quick Fixes au 1er janvier 2020, l’exonération de TVA pour les livraisons intracommunautaires prévue aux articles 262-ter-I du Code Général des Impôts (CGI) et 138 de la directive 2006/112/CE du Conseil du 28 novembre 2006 était soumise à quatre conditions :

- la livraison devait être effectuée à titre onéreux ;

- le vendeur devait être un assujetti en tant que tel ;

- l’acquéreur devait être un assujetti ou une personne morale non assujettie, qui ne bénéficiait pas d’un régime dérogatoire (PBRD) dans son État membre ;

- le bien devait être expédié ou transporté hors de France et à destination d’un autre État membre de l’Union Européenne.

Avec la mise en place des Quick Fixes en 2020, les preuves justifiant du transport entre la France et un autre pays de l’Union Européenne ont été renforcées: deux conditions supplémentaires sont maintenant requises pour bénéficier de l’exonération de TVA sur une livraison intracommunautaire.

Vous pouvez trouver le détail des changements opérés par cette réforme sur notre blog dédié à ce sujet: https://www.mathez-formation.fr/blog/loi-finances-2020-tva/

Conditions d’exonération de TVA sur les livraisons intracommunautaires ajoutées avec les Quick Fixes

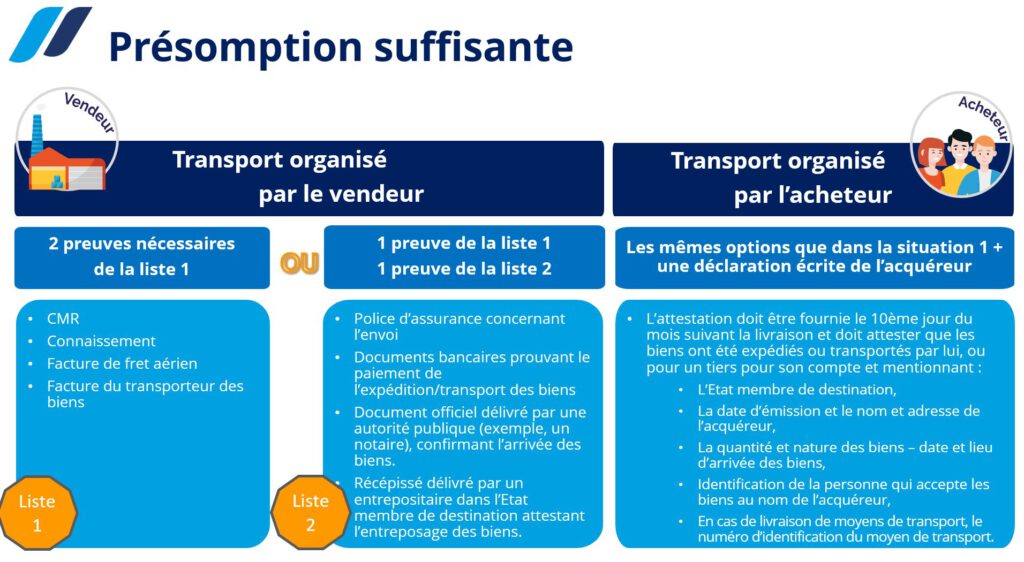

1. Le renforcement des preuves de transport

L’article 45 bis du règlement d’exécution 282/201.1 modifié par le règlement d’exécution 1918/2018, prévoit deux régimes en fonction de quel opérateur gère le transport (le vendeur ou l’acheteur).

Lorsque le vendeur organise le transport (2 preuves à fournir) :

Si le vendeur organise le transport, il devra présenter deux preuves non contradictoires et délivrées par deux parties différentes indépendantes l’une de l’autre (du vendeur et de l’acquéreur).

Le vendeur pourra fournir deux preuves parmi les documents suivants :

- CMR

- Connaissement

- Facture de fret aérien

- Facture du transport des biens

Le vendeur pourra, à défaut, fournir 1 preuve parmi les 4 documents de la liste supra et 1 preuve parmi les documents suivants :

- Police d’assurance concernant l’envoi

- Documents bancaires prouvant le paiement de l’expédition/transport des biens

- Document officiel délivré par une autorité publique (exemple un notaire), confirmant l’arrivée des biens

- Récépissé délivré par un entrepositaire dans l’État membre de destination attestant l’entreposage des biens.

Lorsque l’acheteur organise le transport (3 preuves à fournir) :

Le vendeur doit disposer des mêmes preuves que lorsqu’il organise le transport (voir supra) et obtenir, en outre, une attestation avant le 10ème jour du mois suivant la livraison attestant que les biens ont été expédiés/transportés par lui, ou par un tiers pour son compte en mentionnant expressément :

- L’État membre de destination

- La date d’émission, le nom et l’adresse de l’acquéreur

- La quantité et la nature des biens

- La date et le lieu d’arrivée des biens

- L’identification de la personne qui accepte les biens au nom de l’acquéreur

- En cas de livraison de moyens de transport, le numéro d’identification du moyen de transport.

Dans le cas où les preuves détaillées ci-dessus n’auraient pas pu être obtenues, la doctrine fiscale permet aux entreprises d’apporter un faisceau de preuves justifiant du transport entre les deux pays européens. Le vendeur doit détenir un maximum de preuves.

Quelques exemples fournis par l’Administration : Contrat d’assurance relatif au transport international de biens, contrat conclu avec l’acquéreur, correspondance commerciale, bon de commande écrit de l’acquéreur indiquant que les biens doivent être expédiés ou transportés dans un autre État membre, bon de livraison, bon d’enlèvement de préférence signé par le transporteur, confirmation écrite par l’acquéreur de la réception des biens dans un autre État membre, double de la facture du vendeur revêtu du cachet de l’acquéreur, avis de règlement d’un établissement bancaire étranger, copie de la pièce d’identité de l’acquéreur, copie d’un document justifiant du siège de l’activité ou d’un établissement dans un autre État Membre, copie d’immatriculation du véhicule au moyen duquel le transport est effectué.

Attention – en cas de contrôle, le faisceau de preuves reste à la libre appréciation de l’Administration fiscale et l’exonération de TVA peut être rejetée en cas d’insuffisance.

Schéma récapitulatif :

Jurisprudence de la CAA de Douai du 29/09/2022 : En l’espèce, l’entreprise française avait pour activité le négoce de produits d’hygiène et de cosmétiques. Les représentants de ses clients belges venaient choisir eux-mêmes les marchandises dans son entrepôt français. Au vu des faibles quantités achetées, les représentants procédaient à un paiement en liquide, repartaient directement avec les marchandises dans leurs propres véhicules et assuraient le transport jusqu’en Belgique.

La société n’était donc pas en mesure de fournir l’une des preuves suivantes : bon de livraison, lettre de voiture (CMR), preuves de paiement bancaire, etc.

La CAA de Douai a considéré que le fait de fournir de simples attestations de ses clients (établies plusieurs années après la livraison), rattachées à des factures n’était pas suffisant pour prouver le transport entre la France et la Belgique. Selon la CAA, la société aurait dû solliciter le jour même de l’emport des marchandises ou dans les jours suivants, tous renseignements nécessaires, au besoin par des documents dûment signés, en ce qui concerne notamment l’identité de la personne procédant à l’emport des marchandises, le mode de transport et le lieu de réception des marchandises.

» Il appartenait à cette société, compte tenu du régime fiscal (exonération) sous lequel elle a placé les ventes concernées, de mettre en place un dispositif de nature à lui permettre, en tenant compte des spécificités de son activité, de justifier de ces livraisons – CAA Douai 29/09/2022. «

2. L’acquéreur doit avoir fourni un numéro de TVA valide

L’acquéreur doit être un assujetti ou une personne morale non assujettie, qui ne bénéficie pas d’un régime dérogatoire l’autorisant à ne pas soumettre ses acquisitions intracommunautaire (PBRD) à la TVA dans son État membre de l’Union européenne.

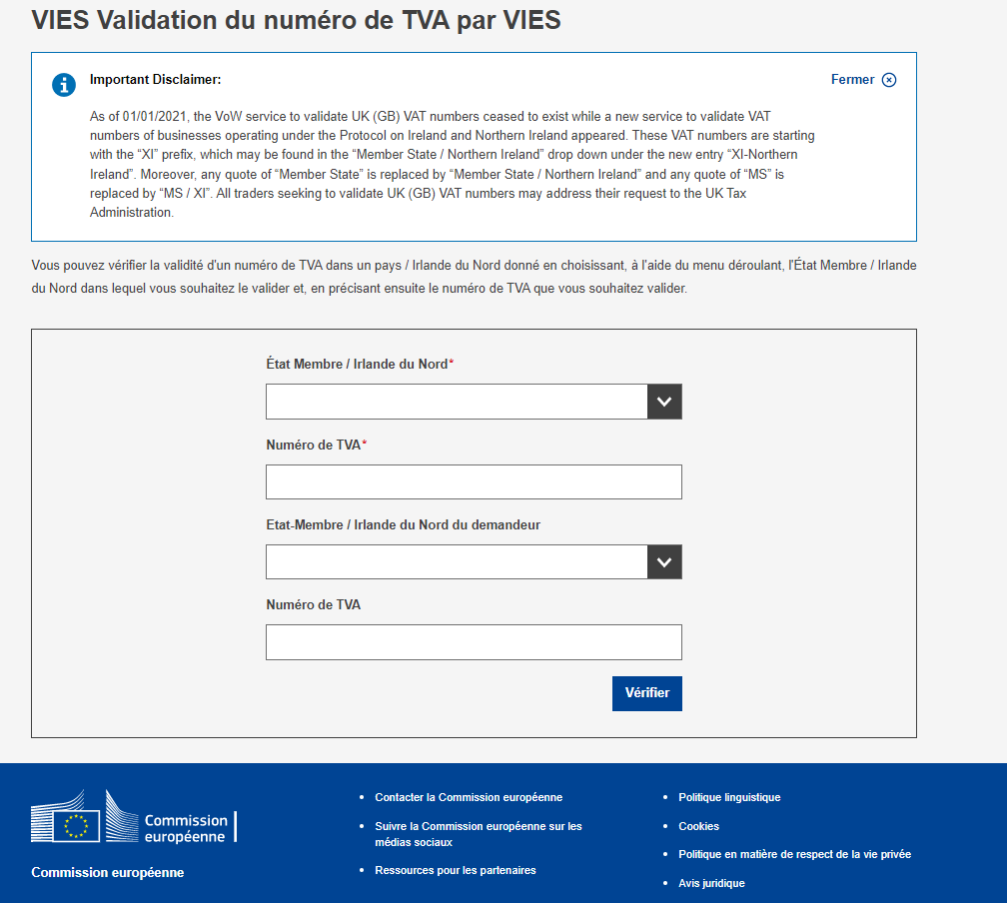

Lorsqu’il réalise une livraison intracommunautaire, le vendeur doit désormais s’assurer de l’existence de la validité du numéro de TVA de l’acquéreur.

Pour cela, le vendeur doit vérifier le numéro de TVA de son client européen dans la base de données de la Commission Européenne et en conserver la preuve de vérification.

Jurisprudence CAA de Marseille du 29/09/2020 : Dans cette affaire, une entreprise française a facturé ses clients italiens HT en vertu de l’exonération prévue aux titres des livraisons intracommunautaires. L’Administration fiscale a remis en cause la validité des numéros de TVA de ses clients, à l’appui d’une base de données qui référence les numéros de TVA valides. L’entreprise française faisait valoir que leurs numéros de TVA étaient valides et produisait en ce sens des consultations de la base de données VIES postérieures aux dates des factures.

La Cour d’appel a jugé ces consultations effectuées de surcroit a posteriori de la facturation comme insuffisant.

» En se bornant à vérifier la validité des numéros de TVA intra-UE de ses clients, de surcroit postérieurement à l’émission des premières factures, l’entreprise ne peut être regardée comme ayant pris toute mesure raisonnable en son pouvoir pour s’assurer que les livraisons qu’elle effectuait, destinées à ses clientes italiennes, ne la conduisaient pas à participer à une fraude. L’Administration fiscale était donc fondée à remettre en cause l’exonération de TVA – CAA de Marseille 29/09/2020. «

3. Le fournisseur doit avoir déposé un état récapitulatif TVA (anciennement DEB simplifiée)

Le vendeur doit avoir déposé un état récapitulatif TVA reprenant dans la période de référence correspondante sa livraison intracommunautaire.

Il s’agit désormais d’une condition de fond. En cas de non dépôt de l’état récapitulatif TVA, l’Administration fiscale peut désormais remettre en cause l’exonération de TVA.

Jurisprudence CAA de Douai du 03/12/2020 : Dans cette affaire, la Cour Administrative d’Appel de Douai a jugé comme insuffisant le fait de fournir sa déclaration d’échanges de biens (état récapitulatif TVA à ce jour) ainsi que des attestations justifiant de la livraison des biens en Pologne.

Cette jurisprudence rappelle que les conditions d’exonération sont cumulatives et toutes les preuves y compris de transport doivent être scrupuleusement conservées pour les présenter à l’Administration fiscale en cas de contrôle.

» Lors d’un contrôle, si les conditions des livraisons intracommunautaires ne sont pas remplies, le vendeur risque de se voir réclamer la TVA sur la facture de vente (soit 20% de TVA française), ainsi que des pénalités et intérêts de retard qu’elle ne pourra pas récupérer auprès de son client européen. Ne prenez plus de risques : si votre client ne vous fournit pas toutes les preuves nécessaires, appliquez de la TVA sur vos factures. «