E-commerce et TVA

TVA, douane, fiscalité

TVA et e-commerce: toutes les actualités réglementaires, la jurisprudence, les analyses relatives à la TVA dans le e-commerce avec MATHEZ FORMATION.

La réforme sur le guichet unique (paquet TVA e-commerce) entre en vigueur au 1er juillet 2021. Le 26 mai dernier, la France a publié une […]

Le Guichet Unique (One-Stop Shop) qui entre en vigueur au 1er juillet 2021 facilite les déclarations TVA des e-commerçants pour leurs flux intra-communautaires. A qui s’adresse-t-il, et faut-il toujours l’adopter ?

Le Programme Pan-Européen d’Amazon optimise et simplifie la gestion des stocks et la livraison dans toute l’Europe. Mais attention : les e-commerçants inscrits à ce programme doivent respecter des obligations TVA intra-communautaires, qui changent au 1er juillet 2021.

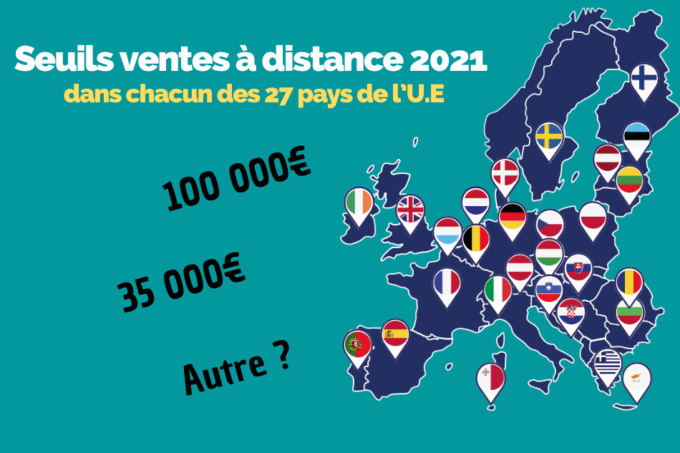

Vérifiez les seuils des ventes à distance dans chacun des 27 Etats membres de l’Union Européenne au 1er janvier 2021.

La réforme TVA/e-commerce qui entrera en vigueur au 1er juillet 2021 introduit des simplifications et de nouveaux Guichets Uniques pour faciliter les déclarations TVA des e-commerçants en Europe. Mais attention aux pièges!

Depuis le 1er janvier 2020, les opérateurs de plateforme en ligne (Marketplaces) sont solidairement responsables de la TVA due par les assujettis réalisant leurs activités par l’intermédiaire de leur plateforme.

Le paquet en faveur d’une fiscalité équitable et simplifiée présenté le 15 juillet 2020 par la Commission européenne comporte des dispositions TVA intéressantes – décodage avec les experts TVA de MATHEZ FORMATION.

Avec la crise sanitaire du COVID-19, la Commission Européenne a proposé de reporter au 1er juillet 2021 la mise en application des mesures. Guichet Unique pour l’E-commerce, nouvelles obligations à la charge des marketplaces, certaines mesures du paquet TVA sur le commerce électronique (Directive UE 2017/2455 du 5 décembre 2017) devaient entrer en vigueur le 1er janvier 2021.

Nouvelle mesure de lutte contre la fraude à la TVA : les exploitants de plateformes logistiques ont une obligation d’information vis-à-vis de l’Administration Fiscale lorsque, pour le compte de sociétés établies hors de l’Union Européenne, sont stockés des biens importés en Union Européenne destinés à être commercialisés en E-commerce (market-places).

Le MOSS devient le OSS (« One-Stop-Shop »). Quelles sont les conséquences pratiques pour les entreprises assujetties à la TVA et établies en France ? Revue pratique des dispositions prévues pour le 1er janvier 2021.

Le projet de loi de finances 2020 transpose la directive européenne 2018/1910. Les quatre thématiques abordées changent profondément la donne de la TVA intracommunautaire. Simplification ou complexification? Décryptage pratique des « Quick Fixes ».

Vous êtes e-commerçant, soumis à la TVA et vendez à des particuliers par le biais de votre site internet. Savez-vous qu’une réglementation vous contraint, depuis janvier 2018, à de nouvelles obligations ? Décodage et solutions, notamment pour Woocommerce.

5 milliards d’euros. C’est le manque à gagner qu’ont accusé les États membres de l’Union européenne en 2018 au titre de la fraude à la TVA sur le commerce électronique

Cette Directive concerne l’harmonisation et la simplification de certaines règles dans le système de taxe sur la valeur ajoutée pour la taxation des échanges entre les États membres.

Les modifications portent sur trois sujets très importants et doivent s’appliquer dans tous les Etats membre le 1er janvier 2020.

La Commission européenne a adopté le 1er décembre un paquet de mesures qui simplifie et optimise la réglementation TVA pour les acteurs du e-commerce au sein de l’Union européenne.

Les e-commerçants européens auront l’obligation, à compter du 1er janvier 2016, de s’identifier à la TVA en France et de soumettre leurs ventes à la TVA française dès qu’ils passent le seuil de 35 000 € de ventes à distance en France.